Hypervault Finance「矿池盗窃」事件:DeFi 领域的警钟与机遇

想象一下,作为一个热衷于模因币、比特币和以太坊交易的投资者,你正急切地在 DeFi 平台上追逐高收益,突然间,你的流动性池被悄无声息地耗尽,项目团队消失得无影无踪。这不是一个科幻故事,而是最近在 Hypervault Finance 上展开的真实场景。

2025 年 9 月 26 日,这个基于 Hyperliquid 的收益优化协议爆发,出现了 360 万美元的异常提款,资金迅速桥接到以太坊,752 枚 ETH 存入 Tornado Cash,让整个社区陷入恐慌。该项目的网站和社交媒体账户一夜之间消失,投资者在 Discord 和 X 平台上嗡嗡作响,有人感叹“又一次地毯拉扯”,另一些人则反映“DeFi 自由背后潜伏着多少陷阱”。

作为 Web3 领域的资深编辑,我见证了无数类似的事件,从比特币的疯狂早期增长到当前的 AI 和区块链融合浪潮——每一次风暴都在提醒我们:机遇与风险并存。这一事件不仅暴露了 DeFi 协议的脆弱性,也为去中心化交易所爱好者敲响了警钟——如何在 FOMO 的驱动下平衡技术激情与财富追求?让我们揭开这一事件的真相,并从中吸取教训,推动该行业走向更加成熟。

详细探索

Hypervault Finance 最初定位为多链收益优化中心,专注于为用户提供自动复利收益的“不干涉”金库。它利用了 Hyperliquid 的生态系统优势,通过模块化策略将用户存款路由到借贷、循环和集中流动性场所,有望获得更高的被动收入机会。Hyperliquid 作为一家新兴的永续合约交易所,以其高效的链上执行和低延迟交易而闻名,吸引了大量的 meme 币和主流加密资产交易者。Hypervault 乘着这股浪潮,迅速积累了约 580 万美元的总锁定价值(TVL),成为 Hyperliquid 生态系统中的一颗冉冉升起的新星。

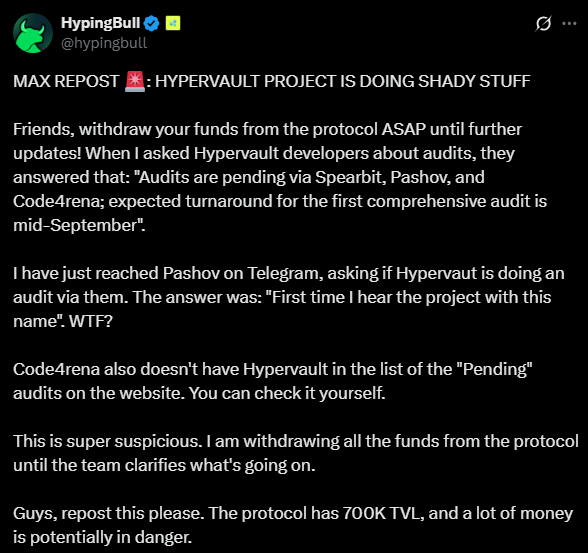

然而,好景不长。9 月 26 日,区块链安全公司 PeckShield 突然发布,指出 Hypervault 出现了约 360 万美元的异常提款。这些资金首先从 Hyperliquid 平台桥接到以太坊网络,然后兑换成 ETH,其中 752 ETH 直接存入 Tornado Cash——一种经常用于掩盖交易轨迹的混合服务。...